Λαζαρίδης – Τιμή μας να εισαγάγουμε το ομόλογο της CPLP στο ΧΑ

Από την πλευρά του, ο διευθύνων σύμβουλος της Capital Product Partners Γεράσιμος Καλογηράτος ευχαρίστησε όλους όσους έπαιξαν σημαντικό ρόλο για την εισαγωγή του ομολόγου

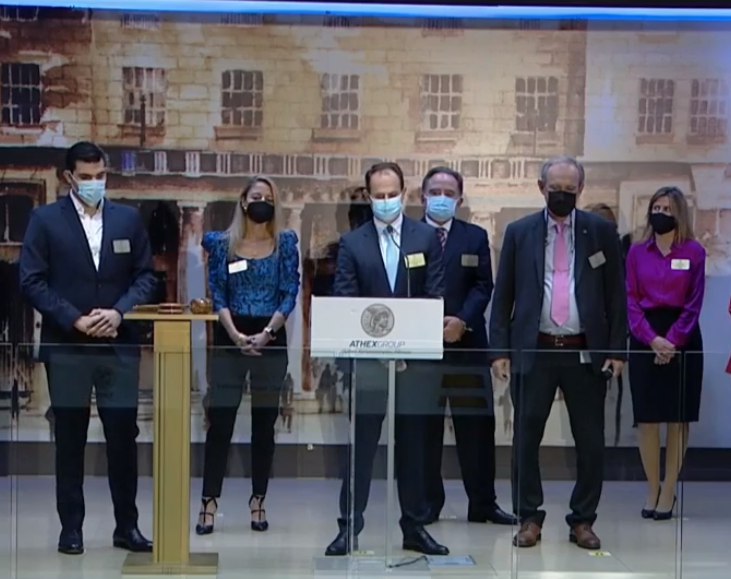

«Είναι τιμή μας να εισαγάγουμε το ομόλογο της CPLP στο ΧΑ» ανέφερε ο πρόεδρος του ΧΑ, Σωκράτης Λαζαρίδης, κατά την έναρξη πανηγυρικής συνεδρίασης για την εισαγωγή του ομολόγου της CPLP Shipping Holdings, που εκδόθηκε με εγγυήτρια την Capital Product Partners (CPLP) συμφερόντων του Βαγγέλη Μαρινάκη.

Μάλιστα, ο ίδιος πρόσθεσε ότι «είναι μεγάλη χαρά να έχουμε» μια από τις σημαντικότερες ναυτιλιακές εταιρείες στον κόσμο στο Χρηματιστήριο Αθηνών.

Από εκεί και μέρα, ο πρόεδρος του ΧΑ σημείωσε ότι εύχεται να συνεχιστεί αυτή η διαδικασία για «το καλό της ναυτιλίας και του Χρηματιστηρίου», ευχαριστώ τη διοίκηση της εταιρείας για την εισαγωγή του ομολόγου.

Από την πλευρά του, ο διευθύνων σύμβουλος της Capital Product Partners Γεράσιμος Καλογηράτος ευχαρίστησε όλους όσοι έπαιξαν σημαντικό ρόλο για το ομόλογο (ΧΑ, ΕΧΑΕ, αναδόχους, δικηγορικά γραφεία), προσθέτοντας ότι «αποδεικνύουμε κάθε μέρα ότι έχουμε εμπιστοσύνη στους Έλληνες επενδυτές», για να προσθέσει ότι αφήνεται παρακαταθήκη για να εμπιστευτούν και άλλοι τις ελληνικές κεφαλαιαγορές, ακολουθώντας αυτόν τον δρόμο.

Επίσης, η πρόεδρος της Επιτροπής Κεφαλαιαγοράς, Βασιλική Λαζαράκου τόνισε «θέλουμε εταιρείες με αξιοπιστία. Ο επόμενος στόχος όλης της Ευρώπης είναι η ενσωμάτωση κριτηρίων ESG. Η CPLP συγκεκριμένη εταιρεία έχει προσπαθήσει πολύ να επενδύσει στο πράσινο, στην πράσινη ανάπτυξη».

Παράλληλα, η ίδια σημείωσε ότι «η έκδοση αυτή είναι ένα ομόλογο από την εταιρεία η οποία έχει γίνει ήδη γνωστή και έχει κερδίσει την εμπιστοσύνη των επενδυτών και πια έχει έρθει και στην ελληνική αγορά. Το πόσο σημαντικό είναι αυτό φαίνεται από το γεγονός ότι καλύφθηκε πάνω από 5 φορές ο στόχος, είναι εμφανές ότι υπάρχει ενδιαφέρον στην ελληνική αγορά».

Ξεπέρασε τις προσδοκίες

Ο κωδικός διαπραγμάτευσης της Ομολογίας είναι με λατινική γραμματοσειρά «CPLPB1». Η τιμή έναρξης διαπραγμάτευσης των Ομολογιών της Εταιρίας είναι €1.000 ανά Ομολογία, ήτοι 100% της ονομαστικής αξίας της.

Σημειώνεται ότι η έκδοση του ομολόγου, ύψους 150 εκατ. ευρώ, σημείωσε ρεκόρ υπερκάλυψης ομολογιακού δανείου στην Ελλάδα.

Οι εγγραφές ξεπέρασαν τα 800 εκατ. ευρώ, όπως ανακοίνωσαν οι κύριοι ανάδοχοι της δημοσίας προσφοράς η «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ», η «ALPHA BANK» και η «EUROXX ΧΡΗΜΑΤΙΣΤΗΡΙΑΚΗ Α.Ε.Π.Ε.Υ.» και Optima Bank.

Ειδικότερα η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε 801,37 εκατ., ευρώ σημειώνοντας υπερκάλυψη της Έκδοσης κατά 5,3 φορές με πολύ σημαντικό ενδιαφέρον από ιδιώτες και θεσμικούς επενδυτές.

- Με συνελεύσεις στα μπλόκα οι αγρότες αποφασίζουν τα επόμενα βήματα – «Απογοητευτική» η συνάντηση με Μητσοτάκη

- Η «Ιθάκη» ξυπνά τη «μνήμη χρυσόψαρου»: Στόχος της Καρυστιανού ο Τσίπρας – Χτυπά από… δεξιά (μόνο)

- Μητσοτάκης: Να αποφύγουμε τα χειρότερα στις σχέσεις Ευρωπαϊκής Ένωσης – ΗΠΑ

- Παύλος Μάτεσις: Πολλοί οι ασχημονούντες και οι βοώντες

- Ο Κωστούλας έχει σηκώσει στο… πόδι τα social media: «Η Ελλάδα αξίζει να πάρει πίσω τα Ελγίνεια Μάρμαρα»

- Εύβοια: Εγκλωβίστηκαν δύο νεαροί λόγω της έντονης χιονόπτωσης

- «Εκθεση ιδεών» και κατηγορίες για «διαστρέβλωση» από την Καρυστιανού μετά τις επικίνδυνες δηλώσεις της για τις αμβλώσεις

- Greece Holds Firm as a Top Mediterranean Travel Choice

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Τρίτη 20.01.2026]](https://www.in.gr/wp-content/uploads/2026/01/danie-franco-wEuWV0Vz9uw-unsplash-315x220.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442