Goldman Sachs: Τι περιμένει στα αποτελέσματα των ελληνικών τραπεζών

Επιβεβαίωσε ότι οι μετοχές τους έχουν σημαντικά περιθώρια ανόδου.

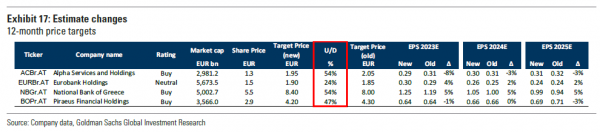

Μπορεί στη χθεσινή (23/10) ανάλυσή της για τις ελληνικές τράπεζες η Goldman Sachs να επιβεβαίωσε ότι οι μετοχές τους έχουν σημαντικά περιθώρια ανόδου, όμως σήμερα, 24 Οκτωβρίου, επανήλθε με μία νέα ανάλυση για να μειώσει ελαφρώς τις τιμές στόχους στην Alpha Bank και στην Πειραιώς.

Oι ελληνικές τράπεζες να συνεχίσουν να επωφελούνται από τον κύκλο αύξησης επιτοκίων το 3o τρίμηνο

Ειδικότερα, για την Alpha Bank η νέα τιμή στόχος διαμορφώνεται στα 1,95 ευρώ, από 2,05 ευρώ προηγουμένως, για την Πειραιώς ανέρχεται στα 4,20 ευρώ, από 4,30 ευρώ προηγουμένως, ενώ για την Eurobank αυξάνεται στα 1,90 ευρώ, από 1,85 ευρώ, και για την Εθνική στα 8,40 ευρώ, από 8 ευρώ προηγουμένως. Οι τιμές στόχοι υποδηλώνουν άνοδο από 24% στην περίπτωση της Eurobank, για την οποία και η σύσταση είναι ουδετερότητα (neutral), έως 54% σε Alpha Bank και Εθνική.

Τι περιμένουμε στα αποτελέσματα

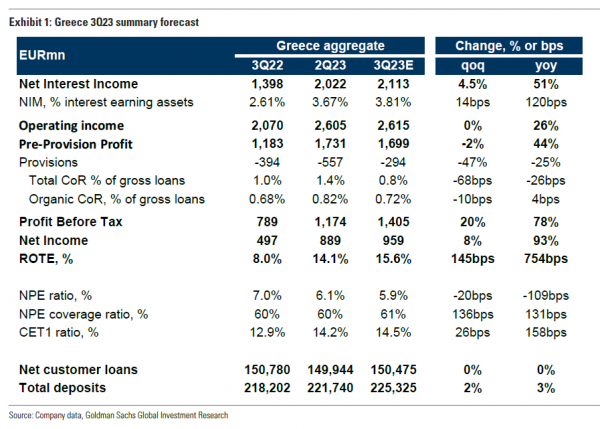

Σύμφωνα με το χρονοδιάγραμμα, η Goldman Sachs εστιάζει στα αποτελέσματα του 3ου τριμήνου για τις ελληνικές τράπεζες. Αναμένεται ότι η Πειραιώς θα παρουσιάσει αποτελέσματα στις 3 Νοεμβρίου, η Alpha και η Eurobank στις 9 Νοεμβρίου και η Εθνική στις 11 Νοεμβρίου. Και όπως επισημαίνει η Goldman, οι ελληνικές τράπεζες να συνεχίσουν να επωφελούνται από τον κύκλο αύξησης επιτοκίων το 3ο τρίμηνο, καθώς η ΕΚΤ αύξησε τα επιτόκια κατά άλλες 50 μονάδες βάσης.

Αναμένει 5% αύξηση των επιτοκιακών εσόδων (NII) σε τριμηνιαία βάση δεδομένου ενός συνδυασμού (1) υψηλής μετακύλισης από τις αυξήσεις επιτοκίων στις αποδόσεις των δανείων και (2) γενικά σταθερών αποδόσεων καταθέσεων το 3ο τρίμηνο του 2023, καθώς το μερίδιο των προθεσμιακών καταθέσεων παρέμεινε γενικά αμετάβλητο περίπου στο 23%. Αναμένει ότι οι τάσεις της ποιότητας του ενεργητικού θα παραμείνουν σε γενικές γραμμές αμετάβλητες με τη συνεχιζόμενη μέτρια μείωση των δεικτών NPE και το κόστος κινδύνου στο 0,7% κατά μέσο όρο.

Οι τάσεις του 3ου τριμήνου

– Ανάπτυξη των ΝΙΙ θα υποστηριχθεί από αύξηση επιτοκίων κατά 50 μονάδες βάσης

– Μοντελοποίηση του οργανικού κόστους κινδύνου σε 0,7 π.μ. (έναντι 0,8 π.μ. το δεύτερο τρίμηνο του 23)

– Αρνητικοί όγκοι πιστώσεων

– Αργή μετάβαση στις προθεσμιακές καταθέσεις

Πηγή: OT.gr

- Συρία: Τραμπ και Σάρα συζήτησαν για τις εγγυήσεις των δικαιωμάτων των Κούρδων

- Γουατεμάλα: 9ος αστυνομικός νεκρός από τα πυρά συμμοριών

- Ιράν: Η Lufthansa αναστέλλει τις πτήσεις προς και από την Τεχεράνη μέχρι και τις 29 Μαρτίου

- Τουλάχιστον 1.500 μέλη του Ισλαμικού Κράτους δραπέτευσαν από φυλακές της Συρίας

- Τρίπολη – Νεστάνη: Νεκρός εντοπίστηκε ηλικιωμένος κατά την κατάσβεση πυρκαγιάς σε κατοικία

- Στα «ΝΕΑ» της Τρίτης: Τρεις ανατροπές υπέρ των παιδιών

- Η Μολδαβία αποχώρησε από την ευρασιατική ομάδα ΚΑΚ της οποία ηγείται η Ρωσία

- Η Premier League αποθέωσε τον Κωστούλα για το καταπληκτικό γκολ (vid)

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Τρίτη 20.01.2026]](https://www.in.gr/wp-content/uploads/2026/01/danie-franco-wEuWV0Vz9uw-unsplash-315x220.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442