Scope: Αρχίζουν και «καίνε» τους δανειολήπτες τα επιτόκια

Ο οίκος Scope επισημαίνει ωστόσο ότι χώρες που είχαν πρωταγωνιστήσει στο παρελθόν στα υψηλά επίπεδα προβληματικών δανείων, όπως η Ιταλία και η Ελλάδα, θα έχουν καλύτερες επιδόσεις

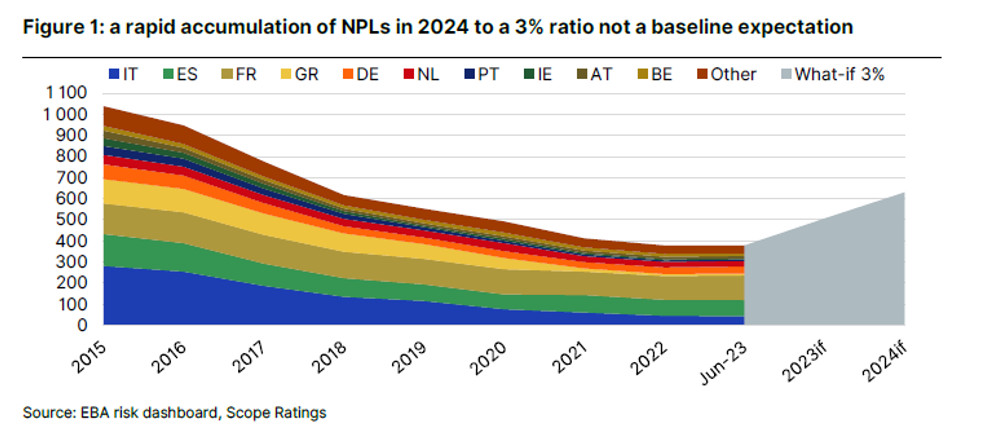

Για πρώτη φορά από το 2015, το απόθεμα των μη εξυπηρετούμενων δανείων (ΜΕΔ – NPLs) στους ισολογισμούς των ευρωπαϊκών τραπεζών αυξάνεται, αν και με μέτριο ρυθμό. Παρόλα αυτά, κατά τον οίκο Scope, το πιο πιθανό σενάριο είναι η σταδιακή και μόνο επιδείνωση της ποιότητας του ενεργητικού των τραπεζών ως αποτέλεσμα των υψηλότερων επιτοκίων και της μέτριας οικονομικής ανάκαμψης στις περισσότερες ευρωπαϊκές χώρες.

Τα μη εξυπηρετούμενα δάνεια θα συνεχίσουν να αυξάνονται το 2024

Αλλά αυτό θα έχει μόνο οριακό αντίκτυπο στην πιστοληπτική ικανότητα των ευρωπαϊκών τραπεζών. Ένα σοκ ΜΕΔ είναι απίθανο να πραγματοποιηθεί, κατά τον Scope, ο οποίος μάλιστα επισημαίνει ότι χώρες που είχαν πρωταγωνιστήσει στο παρελθόν στα υψηλά επίπεδα προβληματικών δανείων, όπως η Ιταλία και η Ελλάδα, θα έχουν καλύτερες επιδόσεις. Ωστόσο, εάν η οικονομική επιβράδυνση είναι πιο έντονη, θα μπορούσε να υπάρξει ευρύτερη υλοποίηση του πιστωτικού κινδύνου κατά το δεύτερο εξάμηνο.

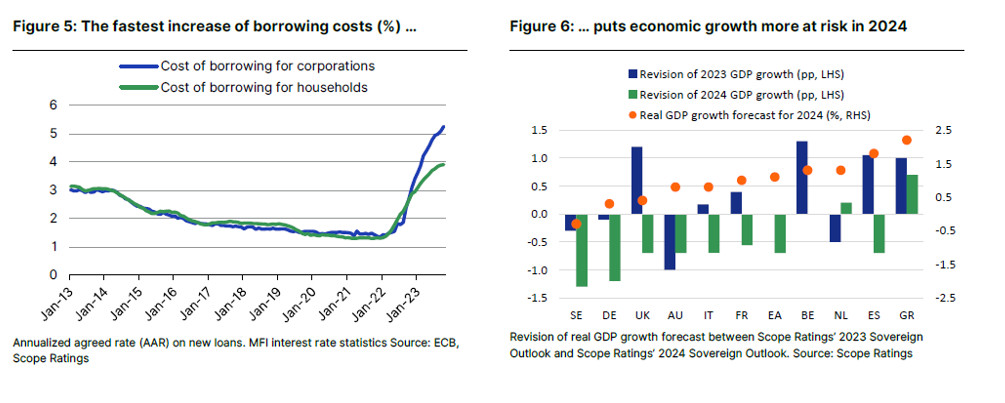

Η ταχεία αύξηση των επιτοκίων είναι ο κύριος μοχλός της ανάκαμψης στην ποιότητα του ενεργητικού, θέτοντας τους πιο ευάλωτους δανειολήπτες σε μεγαλύτερο κίνδυνο αθέτησης υποχρεώσεων. Ωστόσο, είναι θετικό ότι ο σχηματισμός ΜΕΔ έχει περιοριστεί και είναι ευρέως διαδεδομένος σε χώρες και τομείς. Ταυτόχρονα, τα υψηλότερα επιτόκια ενισχύουν τα κέρδη για πολλές ευρωπαϊκές τράπεζες, ενώ οι ικανότητές τους απορρόφησης πιστωτικών ζημιών είναι ισχυρότερες.

Η Scope πιστεύει ότι τα ΜΕΔ θα συνεχίσουν να αυξάνονται το 2024, αλλά δεν πιστεύει ότι είναι ρεαλιστικό να περιμένουμε σχεδόν διπλασιασμό αυτών στο όριο του 3%.

Υπάρχουν άλλωστε αρκετά ισχυρά επιχειρήματα που δείχνουν ανθεκτικές μετρήσεις ποιότητας περιουσιακών στοιχείων το επόμενο έτος:

• Η αναστροφή της τάσης βελτίωσης της ποιότητας του ενεργητικού ξεκινά από χαμηλό σημείο.

• Δεν υπάρχει ευρεία υποβάθμιση της ποιότητας των περιουσιακών στοιχείων σε αυτό το σημείο. Η εστίαση σε εντοπισμένους θύλακες κινδύνου, όπως τα εμπορικά ακίνητα και τα πιστωτικά ανοίγματα των επιχειρήσεων τείνει να είναι λεπτομερής.

• Η οικονομική ανάκαμψη της ζώνης του ευρώ είναι πιθανό να είναι μέτρια, αλλά δεν προβλέπεται ύφεση. Η πρόβλεψη της Scope για την ανάπτυξη του ΑΕΠ είναι 1,1% το 2024 έναντι 0,7% το 2023.

• Τα υψηλότερα επιτόκια παρέχουν ώθηση στη δημιουργία κερδών και στην ικανότητα απορρόφησης ζημιών.

Οι ανησυχίες για την ποιότητα των περιουσιακών στοιχείων θα μπορούσαν να επιδεινωθούν στην περίπτωση μιας παρατεταμένης περιόδου αυστηρής νομισματικής πολιτικής. Ωστόσο, η Scope δεν πιστεύει ότι η επανάληψη του προηγούμενου κύκλου ποιότητας περιουσιακών στοιχείων, με τα NPLs να φτάνουν σε επίπεδα όπως το 2015, είναι πιθανό σενάριο.

Η βελτίωση του επιχειρηματικού περιβάλλοντος, τα καλύτερα πρότυπα παραγωγής, η πιο προληπτική εποπτεία του πιστωτικού κινδύνου και οι θετικές προοπτικές για τον πληθωρισμό είναι βασικοί παράγοντες διαφοροποίησης σε σύγκριση με πριν από μια δεκαετία. Οι χώρες που συνέβαλαν εκτενώς στη συσσώρευση ΜΕΔ στο παρελθόν (π.χ. Ιταλία ή Ελλάδα) θα έχουν καλές επιδόσεις, εκτιμά η Scope.

Αυξάνονται τα NPLs αλλά ισχυρότερη ικανότητα απορρόφησης πιστωτικών ζημιών

Παρά την ταχεία αύξηση των επιτοκίων τους τελευταίους 18 μήνες περίπου, ο μέσος δείκτης ΜΕΔ της ΕΕ που ανέφερε η ΕΒΑ κινήθηκε οριακά μόνο, κατά μερικές μονάδες βάσης, παραμένοντας κοντά στο 1,8%. Τους πρώτους εννέα μήνες του 2023, οι δείκτες ΜΕΔ αυξήθηκαν για τις περισσότερες μεγάλες ευρωπαϊκές τράπεζες, αλλά η αύξηση ήταν μέτρια. Η μεγαλύτερη αύξηση ήταν μικρότερη από 0,5 ποσοστιαίες μονάδες και η αύξηση των ΜΕΔ ήταν ισορροπημένη.

Ο πιστωτικός κίνδυνος στον τομέα των εμπορικών ακινήτων δεν έχει μειωθεί από την τελευταία μας αξιολόγηση τον Μάιο του 2023 και παραμένει στο προσκήνιο. Οι διορθώσεις τιμών συνεχίζονται και οι αυστηρότεροι όροι αναχρηματοδότησης προσθέτουν πίεση. Η Scope θεωρεί την πρόσφατη αφερεγγυότητα της αυστριακής εταιρείας Signa ως ακραίο και όχι τυπικό παράδειγμα των προκλήσεων που αντιμετωπίζει ο κλάδος. Τα ανοίγματα των τραπεζών είναι διαχειρίσιμα σε σύγκριση με την ικανότητα απορρόφησης ζημιών.

Η ικανότητα απορρόφησης ζημιών πολλών τραπεζών έχει αυξηθεί σημαντικά καθώς τα καθαρά έσοδα από τόκους (άρα και λειτουργικά έσοδα) αυξήθηκαν ταχύτερα από το κόστος κινδύνου. Πρόκειται για θετική, αν και προσωρινή, εξέλιξη λόγω της αναμενόμενης εξομάλυνσης των περιθωρίων επιτοκίων. Οι μεγάλες τράπεζες τείνουν επίσης να εμφανίζουν ισοσκελισμένα προφίλ κινδύνου-απόδοσης: εκείνες με τους υψηλότερους δείκτες κόστους κινδύνου προς το σύνολο των δανείων ή υψηλότερους δείκτες κόστους κινδύνου προς λειτουργικά έσοδα προ της απομείωσης εξακολουθούν να έχουν υποστηρικτικές μετρήσεις κερδοφορίας.

Ένα ήπιο αρνητικό σενάριο για τις συνθήκες λειτουργίας των τραπεζών

Από τον Ιούνιο του 2022, οι δανειολήπτες στην Ευρώπη γνώρισαν την ταχύτερη αύξηση του κόστους δανεισμού σε μια δεκαετία. Αυτός είναι ο κύριος μοχλός της συνεχιζόμενης οικονομικής επιβράδυνσης το 2023-2024. Η ανάπτυξη θα παραμείνει κάτω από το δυναμικό σε πολλές χώρες. Ως εκ τούτου, οι συνθήκες λειτουργίας των τραπεζών θα είναι πιο σκληρές το 2024, με τις προσδοκίες για την αύξηση του πραγματικού ΑΕΠ να μειώνονται σε πολλές χώρες.

Τα αυξημένα επιτόκια και οι πιο σκληρές μακροοικονομικές συνθήκες μεταφράζονται σε μείωση της παραγωγής δανείων. Αυτή τη στιγμή, τα χαρτοφυλάκια δανείων διατηρούνται καλά και αυτό αποτελεί βασικό υποστηρικτικό παράγοντα για τη δημιουργία κερδών και την ικανότητα απορρόφησης ζημιών των τραπεζών, αναφέρει η Scope.

Μια παρατεταμένη περίοδος αυξημένων επιτοκίων είναι ο κύριος κίνδυνος για τους δανειολήπτες λιανικής και επιχειρήσεων που ήδη υποφέρουν από μειωμένο καθαρό διαθέσιμο εισόδημα ή συμπιεσμένα περιθώρια κέρδους. Πιθανότατα θα θέσει ένα διάλειμμα στη ζήτηση πιστώσεων, θα επηρεάσει περαιτέρω την παραγωγή δανείων και θα αυξήσει τον κίνδυνο αθέτησης. Θα επηρεάσει επίσης τον δυναμισμό των τομέων των ακινήτων και των κατασκευών.

Πηγή: Ot.gr

- Γροιλανδία: Η ΕΕ σχεδιάζει αντίποινα με δασμούς ύψους 93 δισ. ευρώ στις ΗΠΑ

- Μαρόκο – Σενεγάλη 0-1 παρ. (0-0 κ.δ.): Οι Σενεγαλέζοι στην κορυφή της Αφρικής! (vid)

- Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Δευτέρα 19.01.2026]

- Ισπανία: Οι πρώτες εκτιμήσεις για τα αίτια του δυστυχήματος με τα τρένα

- Μπενίτεθ: «Δεν κάναμε τίποτα για να παλέψουμε »

- Νίκολιτς: «Θέλαμε να βρει φόρμα ο Γιόβιτς»

- Ουκρανία: Ο επικεφαλής διαπραγματευτής Ουμέροφ δηλώνει ότι είχε «ουσιαστικές» συνομιλίες με τις ΗΠΑ

- Τα όμορφα πρότζεκτ, όμορφα μπορούν να καούν

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Δευτέρα 19.01.2026]](https://www.in.gr/wp-content/uploads/2026/01/lucas-marconnet-Kls_Hq8p-xI-unsplash-315x220.jpg)

![Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Δευτέρα 19.01.2026]](https://www.in.gr/wp-content/uploads/2026/01/lucas-marconnet-Kls_Hq8p-xI-unsplash-122x85.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442