Ομόλογα: Τι σημαίνει για τις αποδόσεις τους παγκοσμίως η επιστροφή Τραμπ

Οικονομολόγοι και αναλυτές εξετάζουν εκ νέου τις προοπτικές που έχουν τα ομόλογα υπό το πρίσμα των προεκλογικών οικονομικών πολιτικών του Τραμπ.

Στο μικροσκόπιο των στρατηγικών αναλυτών έχουν μπει οι προοπτικές των αποδόσεων των ομολόγων παγκοσμίως μετά την επικράτηση του Ντόναλντ Τραμπ στις αμερικανικές προεδρικές εκλογές και την επικράτηση του Ρεπουμπλικανικού κόμματος στο Κογκρέσο.

O Τραμπ προεκλογικά παρουσίασε στο οικονομικό του πρόγραμμα που προβλέπει την επιβολή δασμών σε εισαγόμενα προϊόντα, φορολογικές μειώσεις με τους οικονομολόγους να προβλέπουν διόγκωση του δημοσιονομικού ελλείμματος και αναζωπύρωση των πληθωριστικών πιέσεων. Αυτό με τη σειρά του θα έχει επιπτώσεις στην άσκηση της νομισματικής πολιτικής. Ήδη οι αγορές μείωσαν σχεδόν στο μισό τις τιμές μείωσης των επιτοκίων σε περίπου 75 μονάδες βάσης έως το τέλος του 2025.

Οικονομολόγοι που μετείχαν σε δημοσκόπηση του Reuters σε ποσοστό 85% εκτιμούν ότι ο κίνδυνος επανεμφάνισης του πληθωρισμού το επόμενο έτος είχε αυξηθεί.

Η αβεβαιότητα στην αμερικανική αγορά ομολόγων

Πληθωρισμός και διεύρυνση του δημοσιονομικού ελλείμματος τείνουν να ενισχύουν τις αποδόσεις των ομολόγων. Ο Alim Remtulla, επικεφαλής στρατηγικός αναλυτής συναλλάγματος στην EFG International είπε στο CNBC ότι θα ήταν «αβάσιμο» για τη Fed να συνεχίσει τα σχέδια χαλάρωσης όσο οι αποδόσεις αυξάνονται.

«Τελικά, είτε η Fed πρέπει να διακόψει τις μειώσεις των επιτοκίων καθώς η οικονομία δεν κινδυνεύει πλέον με ύφεση είτε η οικονομία γυρίζει και οι αποδόσεις καταρρέουν καθώς η ύφεση διαφαίνεται» είπε χαρακτηριστικά. «Η εκλογή του Τραμπ προωθεί και τις δύο πιθανότητες, καθώς ο εμπορικός πόλεμος και οι αυξημένες δημοσιονομικές δαπάνες διασταυρώνονται», πρόσθεσε.

Η ανάδειξη του Τραμπ ως τον επόμενο ένοικο του Λευκού Οίκου είχε ως αποτέλεσμα ένα μικρής διάρκειας sell off στην αμερικανική αγορά ομολόγων. Ωστόσο εταιρείες όπως η BlackRock, η JPMorgan Chase και η TCW Group προειδοποιούν ότι η ανώμαλη πορεία δεν έχει τελειώσει για τα ομόλογα, ενώ υπάρχουν αναλυτές που βλέπουν την απόδοση του 10ετούς ομολόγου, που είναι δείκτης αναφοράς να σκαρφαλώνει ξανά στο ανώτατο όριο του 5%, που σημειώθηκε στα τέλη του 2023.

Η απόδοση του 10ετούς κρατικού ομολόγου διαπραγματευόταν περισσότερο από 3 μονάδες βάσης υψηλότερα στο 4,4158% το πρωί της Τετάρτης.

Η ευρωπαϊκή αγορά πιο ελκυστική

«Στην Ευρώπη, υπήρξε μια μικρή ανάπαυλα λόγω των όχι τόσο κακών όσο αναμενόταν στοιχείων, αλλά και λόγω της συνειδητοποίησης ότι οι πολιτικές του Τραμπ θα χρειαστούν ένα ή δύο τρίμηνα για να τεθούν σε ισχύ» εξηγεί ο Remtulla της EFG International.

«Υπάρχει επίσης η πιθανότητα ότι η ρητορική από την προεκλογική εκστρατεία του Τραμπ να εξυπηρετούσε προεκλογικούς σκοπούς και ότι θα κυβερνήσει πιο κοντά στο status quo. Αυτό θα βοηθούσε επίσης την ευρωζώνη να αποφύγει την ύφεση και να ανυψώσει το ευρώ», πρόσθεσε. Οι στρατηγικοί αναλυτές της UBS eκτιμούν ότι η ισοτιμία ευρώ δολαρίου θα διαπραγματεύεται σε ένα εύρος τιμών 1,05-1,12 μέχρι τις αρχές του 2025, με πιθανή μια σύντομη υποχώρηση κάτω από αυτό το εύρος τιμών.

Η απόδοση του 10ετούς ομολόγου της Γερμανίας (bund), που αποτελεί σημείο αναφοράς για την ευρωζώνη, διαμορφώθηκε στο 2,337% την Τετάρτη και των 2ετών bunds, εν τω μεταξύ, ήταν αυξημένη κατά περίπου 1 μονάδα βάσης στο 2,151%.

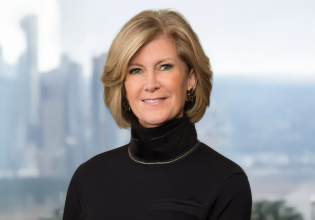

Η Shannon Kirwin, αναπληρώτρια διευθύντρια αξιολογήσεων σταθερού εισοδήματος της Morningstar εκτιμά ότι ένα σημαντικό μέρος των επενδυτών ελπίζει ότι τα ευρωπαϊκά ομόλογα θα αντέξουν «αρκετά καλά» τα επόμενα χρόνια, ενώ το ευρώ αναμένεται να αποδυναμωθεί.

«H ευρωπαϊκή αγορά ομολόγων προσέφερε πιο ελκυστική αξία από την αμερικανική αγορά»

«Ακόμη και πριν από τις αμερικανικές εκλογές, η συναίνεση μεταξύ των διαχειριστών ομολογιακών αμοιβαίων κεφαλαίων με τους οποίους μίλησα ήταν ότι η ευρωπαϊκή αγορά ομολόγων προσέφερε πιο ελκυστική αξία από την αμερικανική αγορά» είπε χαρακτηριστικά.

«Ως αποτέλεσμα, πολλοί διαχειριστές είχαν ήδη τοποθετήσει τα χαρτοφυλάκιά τους με ελαφρά κλίση προς τα ευρωπαϊκά πιστωτικά ομόλογα και μακριά από τα αμερικανικά εταιρικά ομόλογα», πρόσθεσε.

Σε μια προσπάθεια να αυξήσει τα έσοδα των ΗΠΑ, ο Τραμπ πρότεινε να επιβάλει έναν γενικό δασμό 20% σε όλα τα αγαθά που εισάγονται στη χώρα, με δασμό έως και 60% για τα κινεζικά προϊόντα και έως και 2.000% για τα οχήματα που κατασκευάζονται στο Μεξικό.

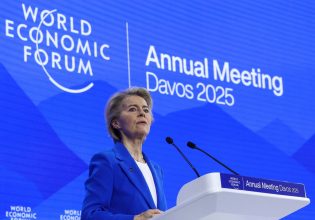

Για την Ευρωπαϊκή Ένωση, εν τω μεταξύ, ο Τραμπ έχει πει ότι το μπλοκ των 27 χωρών θα πληρώσει «μεγάλο τίμημα» επειδή δεν αγοράζει αρκετές αμερικανικές εξαγωγές.

«Ακούμε τους διαχειριστές και στις δύο αγορές να κατέχουν λίγο περισσότερα μετρητά από ό,τι συνήθως, προκειμένου να είναι σε θέση να επωφεληθούν από την πιθανή μεταβλητότητα στην πορεία», πρόσθεσε ο Kirwin.

Ασία

Ο Sameer Goel, παγκόσμιος επικεφαλής της έρευνας αναδυόμενων αγορών της Deutsche Bank, μιλώντας στην εκπομπή «Street Signs Asia» του CNBC είπε ότι ο κλιμακούμενος κίνδυνος υψηλότερου πληθωρισμού στις ΗΠΑ υπό μια δεύτερη προεδρία Τραμπ δεν φαίνεται να έχει τιμολογηθεί ακόμη.

Ερωτηθείς πώς ο Trump 2.0 θα μπορούσε να επηρεάσει τις ασιατικές οικονομίες και τα περιφερειακά νομίσματα είπε ότι είναι πιθανό να οδηγήσει σε διεύρυνση των διαφορών πληθωρισμού μεταξύ ΗΠΑ και Ασίας, γεγονός που θα μπορούσε στη συνέχεια να προκαλέσει περαιτέρω αδυναμία των νομισμάτων.

«Υποθέτω ότι, όπως πάντα, είναι διαφορετικά τα χτυπήματα όσον αφορά τις επιμέρους κεντρικές τράπεζες και τις χώρες, αλλά νομίζω ότι εδώ υπάρχουν περισσότερες διασταυρώσεις παρά αντισταθμίσεις, επειδή οι δασμοί θα μπορούσαν κάλλιστα να καταλήξουν να είναι πολύ πιο αποδιοργανωτικοί και επιζήμιοι για την ανάπτυξη» είπε χαρακτηριστικά.

«Από την άλλη πλευρά, θα μπορούσαν να είναι πληθωριστικά, ανάλογα με το πού θα πάνε οι τιμές της ενέργειας ή εναλλακτικά ζητήματα όπως η νομισματική αδυναμία, η οποία θα μπορούσε να ανατροφοδοτηθεί για ορισμένες χώρες περισσότερο απ’ ό,τι για άλλες», πρόσθεσε.

Όλα θα κριθούν από την κλίμακα των δασμών

Για τα ασιατικά νομίσματα, οι αναλυτές της MUFG δήλωσαν ότι οι επενδυτές δεν έχουν ακόμη υπολογίσει πλήρως την πιθανή κλίμακα των δασμών των ΗΠΑ στην Κίνα και αλλού.

Ένας δασμός 60% στα κινεζικά προϊόντα, για παράδειγμα, θα απαιτούσε μια υποτίμηση 10% έως 12% του κινεζικού γουάν έναντι του δολαρίου ΗΠΑ, ανέφεραν οι αναλυτές της MUFG. Προειδοποίησαν ότι το ενδεχόμενο δασμολογικών αντιποίνων θα μπορούσε να επιδεινώσει τα πράγματα και υπάρχει επίσης ο κίνδυνος να αυξήσουν και άλλες χώρες δασμούς στα κινεζικά προϊόντα.

Τα ασιατικά νομίσματα με μεγαλύτερη έκθεση στην Κίνα θεωρούνταν πιο ευάλωτα στους δασμούς του Τραμπ, ανέφεραν οι αναλυτές της MUFG, αναφέροντας το δολάριο Σιγκαπούρης, το ρινγκίτ Μαλαισίας και το γουόν Νότιας Κορέας.

Ομόλογα αναδυόμενων αγορών

Περιορίζονται οι προοπτικές για τα ομόλογα σε τοπικό νόμισμα των αναδυόμενων αγορών, καθώς οι επενδυτές εγκαταλείπουν τα στοιχήματα για μείωση των επιτοκίων, οι φόβοι για έναν εμπορικό πόλεμο με δασμούς αυξάνονται και το δολάριο ανεβαίνει κατακόρυφα.

Ο δείκτης του Bloomberg για το τοπικό χρέος των αναπτυσσόμενων χωρών έχει υποχωρήσει κατά 3,5% από τις αρχές Οκτωβρίου, μειώνοντας τα κέρδη του έτους σε λιγότερο από 2%. Η διολίσθηση επιταχύνθηκε μετά την εκλογική νίκη του Ντόναλντ Τραμπ, του οποίου οι πολιτικές «Πρώτα η Αμερική» θεωρούνται επιζήμιες για τις αναδυόμενες αγορές και του οποίου η οικονομική ατζέντα έχει οδηγήσει ανοδικά το δολάριο και τις αποδόσεις των κρατικών ομολόγων.

«Χάνω την πίστη μου στο τοπικό χρέος των αναδυόμενων οικονομιών, καθώς η μεγάλη πιθανότητα ενός νέου εμπορικού πολέμου θα αποδυναμώσει τα νομίσματά τους και θα καθυστερήσει τον ρυθμό μείωσης των επιτοκίων» εξηγεί στο Bloomberg ο Rajeev De Mello, διαχειριστής χαρτοφυλακίου παγκόσμιων μακροοικονομικών επενδύσεων στην Gama Asset Management SA στη Γενεύη.

«Οι υψηλότερες αποδόσεις των αμερικανικών ομολόγων που συνδέονται με τις προσδοκίες για υψηλότερο αμερικανικό έλλειμμα ασκούν επίσης ανοδικές πιέσεις στις αποδόσεις των τοπικών ομολόγων» έκλεισε.

Πηγή: ot.gr

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Άκρως Ζωδιακό: Τα Do’s και Don’ts στα ζώδια σήμερα [Τετάρτη 22.01.2025]](https://www.in.gr/wp-content/uploads/2025/01/pexels-rakicevic-nenad-233369-744672-1-600x377.jpg)

![Η διεύρυνση των BRICS, η αποδολαριοποίηση και οι απειλές Τράμπ [γράφημα]](https://www.in.gr/wp-content/uploads/2025/01/ot_BRICS_25-315x220.png)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442